כתבה באתר וואלה על עליית המע"מ בשנת 2025

תחילת 2025 צפויה להביא עמה עלייה במע"מ ל-18%, מה שצפוי להכביד על משקי הבית – ועל אוכלוסייה אחת בפרט. יועצי הטיקטוק כבר מיהרו לספק טיפים,

תשואות פיננסים // פיגורים במשכנתא – מה עושים במקרה כזה?

או השאירו פרטים ונשוב אליכם

אנו מכבדים את הפרטיות שלך

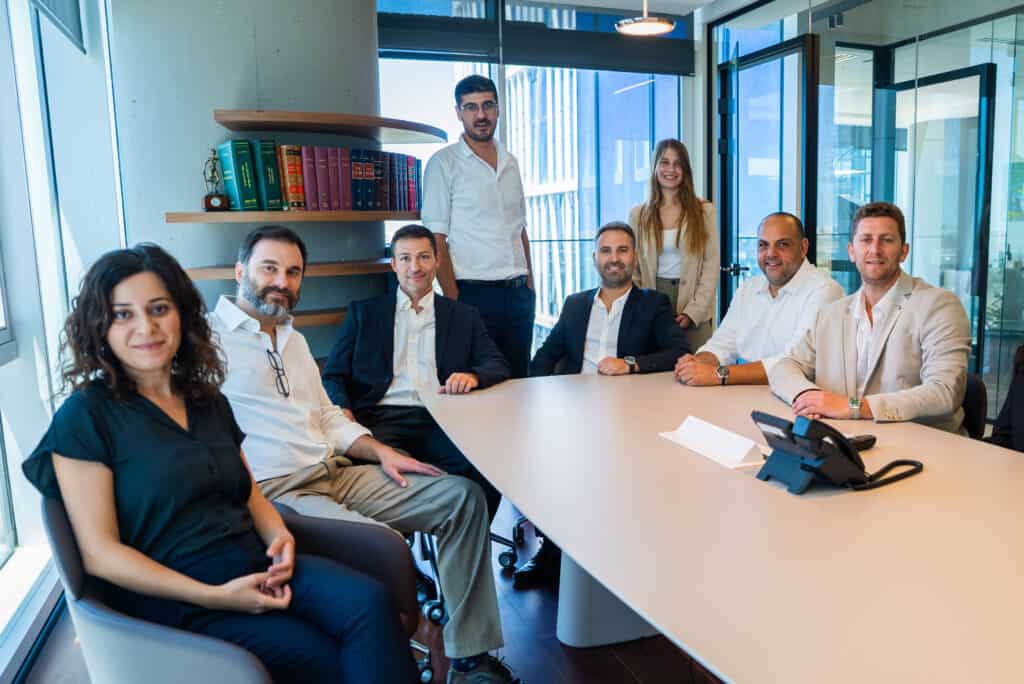

תשואות פיננסים הינה חברה מובילה בתחום של ייעוץ משכנתאות, היועצים בחברה כיהנו בתפקידי מפתח בבנקים בתחום האשראי והמשכנתאות.

אנו מתחייבים לריביות הנמוכות בשוק ולהתאמת העסקה הטובה ביותר עבורך.

מעוניינים לרכוש נכס וזקוקים למשכנתא? מתעניינים במשכנתא לכל מטרה על נכס קיים? תנו למומחים שלנו לעזור לכם להגיע לתוצאה טובה יותר ובצורה קלה יותר.

זקוקים לייצוג של יועץ משכנתאות? השאירו פרטיכם ונשמח ליצור קשר בהקדם.

מהי ריבית פיגורים, מתי יש ביכולות של הבנק להוסיף לתשלומי המשכנתא את ריבית הפיגורים. ומי יוכל לעזור במידה וחייב המשכנתא נקלע למקרה כזה?

ריבית פיגורים הינה ריבית אותה משלם בעל חוב המשכנתא במקרה בו הוא איחר בתשלומי המשכנתא. הריבית מצטרפת לקרן ולריבית המקורית ובכך מייקרת באופן משמעותי את תשלום המשכנתא. בניגוד לריבית הרגילה של המשכנתא שהיא מהווה דמי התשלום עבור חוב המשכנתא. ריבית הפיגורים היא התראה טרם הליך ענישה במקרה של אי תשלום המשכנתא והיא הצעד הקודם להליך מימוש הנכס על ידי הבנק.

ריבית הפיגורים בניגוד לריבית רגילה היא גבוהה יותר ועשויה לדרדר את מצבו של החייב למערבולת כלכלית משמעותית.

מעבר להשפעה בעלות החוב, ישנה השפעה מהותית על דוח נתוני האשראי.

השלב הראשון בדרך למניעה של פיגורים בחוב המשכנתא היא תשלום משכנתא באמצעות הרשאה לחיוב חשבון לבנק. חשוב לוודא כי לבנק יש הרשאה לחיוב חשבון ובכך להימנע בעתיד משכחה בהחזרי המשכנתא. נוסף על כך חשוב לעקוב ולוודא כי בבנק יש יתרה מספקת בכל מועד בו אמורה להגבות חוב המשכנתא. העברה בנקאית או הפקדה עשויה להתריע במערכת נתוני האשראי של בנק ישראל המסונכרנת עם יתר הבנקים על כך שיש בעיה בתשלומים (למרות שיכול להיות שלא היה כל פיגור בתשלום המשכנתא) ובכך לפגוע בכל פעולה בנקאית שירצה הלקוח לעשות בעתיד.

כדאי לדעת שליווי מקצועי בהתנהלות מול הבנק יכולה למנוע עוגמת נפש והפסדים בהווה ובעתיד. איש מקצוע מתחום הפיננסים כמו יועץ משכנתאות וכדומה מכיר את החוקים הקטנים שיכולים להציל את הלקוח ולהיטיב את התנאים הפיננסים מול הבנק.

שיתופי פעולה

תחילת 2025 צפויה להביא עמה עלייה במע"מ ל-18%, מה שצפוי להכביד על משקי הבית – ועל אוכלוסייה אחת בפרט. יועצי הטיקטוק כבר מיהרו לספק טיפים,

תשואות פיננסים: "איחוד הלוואות מאפשר לצאת מ'כדור השלג' של ההוצאות" בחברת תשואות פיננסים מסבירים כי אחת הדרכים היעילות להתמודד עם ריבוי ההוצאות וההסתבכות עם הלוואות

ההקלות בתעריפי המשכנתאות נכנסו לתוקף: ההטבות לא עומדות בציפיות החל מהשבוע הרחבת רכיב הפריים במשכנתאות חלה על כל השוק • בבנק ישראל הודיעו על הידוק

החל מהיום: ממחזרי משכנתאות יכולים לנצל את הסרת מגבלת הפריים הסרת מגבלת הפריים נכנסת היום לפעימה השנייה, וכעת גם ממחזרי משכנתאות יוכלו לנצל את ההטבה

לבדיקת זכאותכם למשכנתא צרו קשר ונשוב אליכם בהקדם או חייגו: 03-9477729

יום ראשון: 9:00–19:00

יום שני: 9:00–19:00

יום שלישי: 9:00–19:00

יום רביעי: 9:00–19:00

יום חמישי: 9:00–19:00

יום שישי: 9:00–14:00

יום שבת: סגור

2025 © כל הזכויות שמורות ל-פ.פ תשואות פיננסים בע"מ | מפת אתר |

שלחו לנו הודעה בוואטסאפ